Рішення щодо оподаткування криптовалют у всьому світі здебільшого ґрунтуються на постанові Служби внутрішніх доходів США (IRS) від 2014 року, яка визначає криптовалюти як капітальні активи. Таким чином, криптовалюти розглядаються як акції, облігації та інші капітальні активи.

Розгляд криптовалюти як капітального активу означає, що криптовалюта оподатковується щоразу, коли вона продається з прибутком. Щоразу, коли ви купуєте щось за криптовалюту, ваші витрати будуть обкладатися податком на приріст капіталу, якщо сума, яку ви витратили, збільшилася в ціні порівняно з початковою ціною покупки.

Наприклад, скажімо, людина купує біткойн (BTC) на $100 і тримає його, поки він не виросте до $1000. Потім вона витрачає 1000 доларів на ігрове обладнання. У цьому випадку 900 доларів, які вони заробили на початковій покупці в 100 доларів, будуть обкладені податком на приріст капіталу – навіть якщо вони витратили цю суму. Згідно з рішенням IRS, прибуток, отриманий від початкової покупки ($100), все одно підлягав би оподаткуванню.

Це пов’язано з тим, що в очах податкової служби більшість людей розглядають криптовалюту як інвестицію. Таким чином, ви сплачуєте податок на криптовалюту незалежно від того, витрачаєте ви її або продаєте – до тих пір, поки ваші початкові інвестиції приносять прибуток. Якщо ваша криптовалюта зазнала збитків, вам не потрібно буде сплачувати податки при її продажу або витрачанні.

Давайте повернемося до нашого попереднього прикладу. Щоб проілюструвати:

- Якщо ви купили біткойн за $100 і продали його за $1000, ваш оподатковуваний прибуток становить $900.

- Якби ви продали біткоїн на $100 за $50, ви б не сплачували жодних податків. Ви також можете використати втрату $50 у біткоїнах для компенсації інших інвестиційних прибутків.

Скільки податків ви платите з криптовалюти?

Щоб було зрозуміло, Податкова служба класифікує криптовалюту як майно, а не як валюту. З цієї причини купівля і продаж криптовалюти в США оподатковуються. Це означає, що податкові правила, які наразі застосовуються до майна, також застосовуються до криптовалют, за винятком правил податку на нерухомість.

У 2019 році Податкова служба США включила у форми податкових декларацій питання про криптовалютні транзакції, які вимагають відповіді "так" або "ні". Таким чином, неповідомлення про будь-який дохід, отриманий від продажу криптовалюти, вважається порушенням федерального законодавства і тягне за собою штраф.

Ставки податку на криптовалюту варіюються залежно від того, наскільки зросли ваші криптовалютні активи, а також від періоду зберігання криптовалюти. Таким чином, коли ви звітуватимете про свої доходи до податкової служби, ваша ставка податку на прибуток буде розраховуватися відповідно до вашого поточного податкового класу. Якщо ваші криптовалютні доходи є високими, це також може призвести до збільшення податкової ставки для інших некриптовалютних доходів, оскільки ваша податкова група також буде скоригована.

Як розрахувати податки з криптовалюти

Як уже згадувалося, власники криптовалют, які проживають у США, оподатковуються на основі двох факторів: доходу та періоду володіння криптовалютою. Давайте обговоримо період зберігання криптовалюти.

Період володіння криптовалютою технічно починається, коли особа купує криптовалюту, і закінчується, коли криптовалюта відчужується як капітальний актив шляхом продажу, обміну або іншої транзакції.

Короткостроковий приріст капіталу

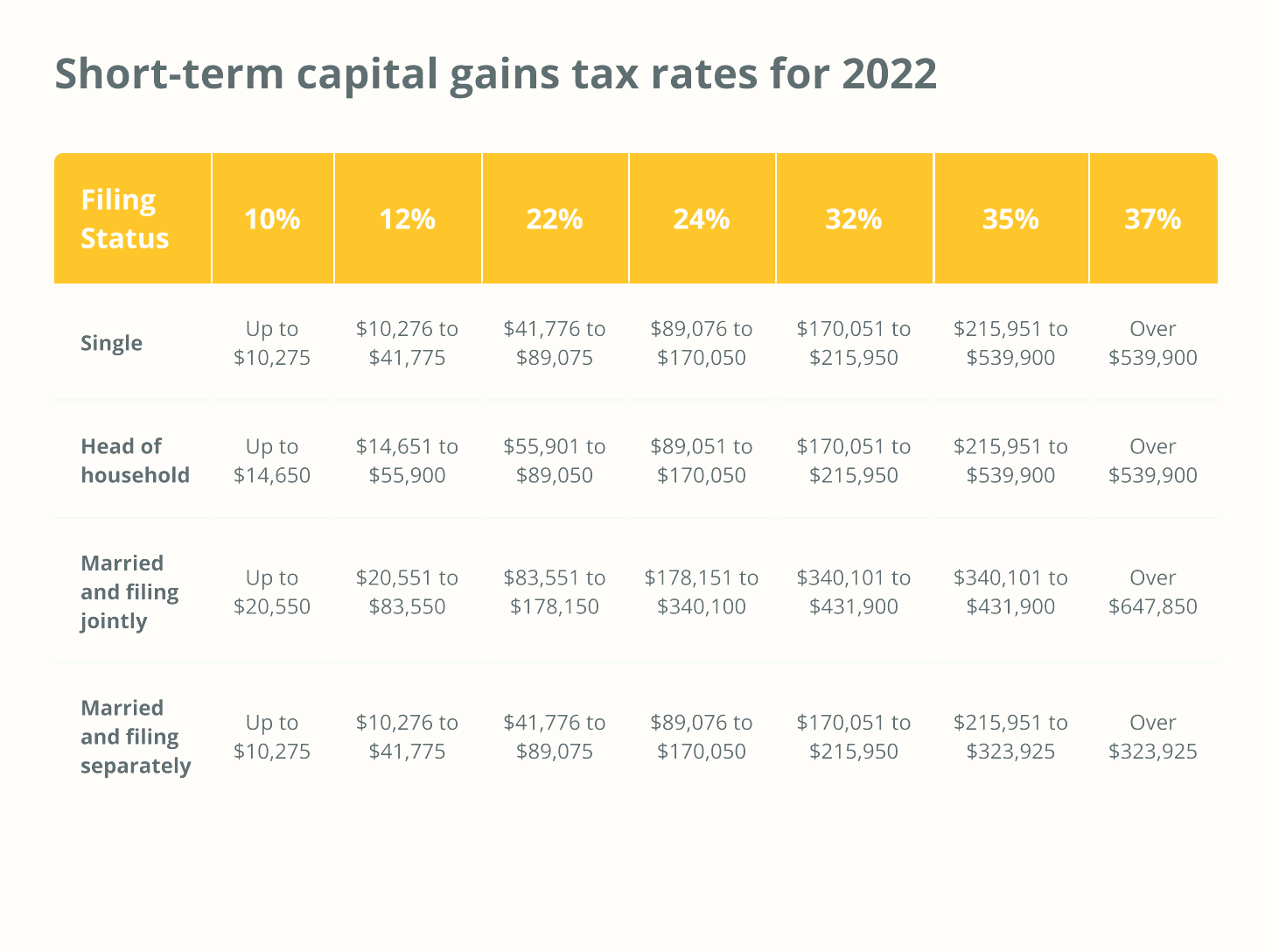

Якщо ви володієте криптовалютою протягом 365 днів або менше, вона підлягає оподаткуванню податком на короткостроковий приріст капіталу. Цей прибуток оподатковується так само, як і ваш звичайний дохід, і буде залежати від вашої поточної податкової ставки.

Наприклад, ставки податку на короткостроковий приріст капіталу у 2022 році будуть наступними:

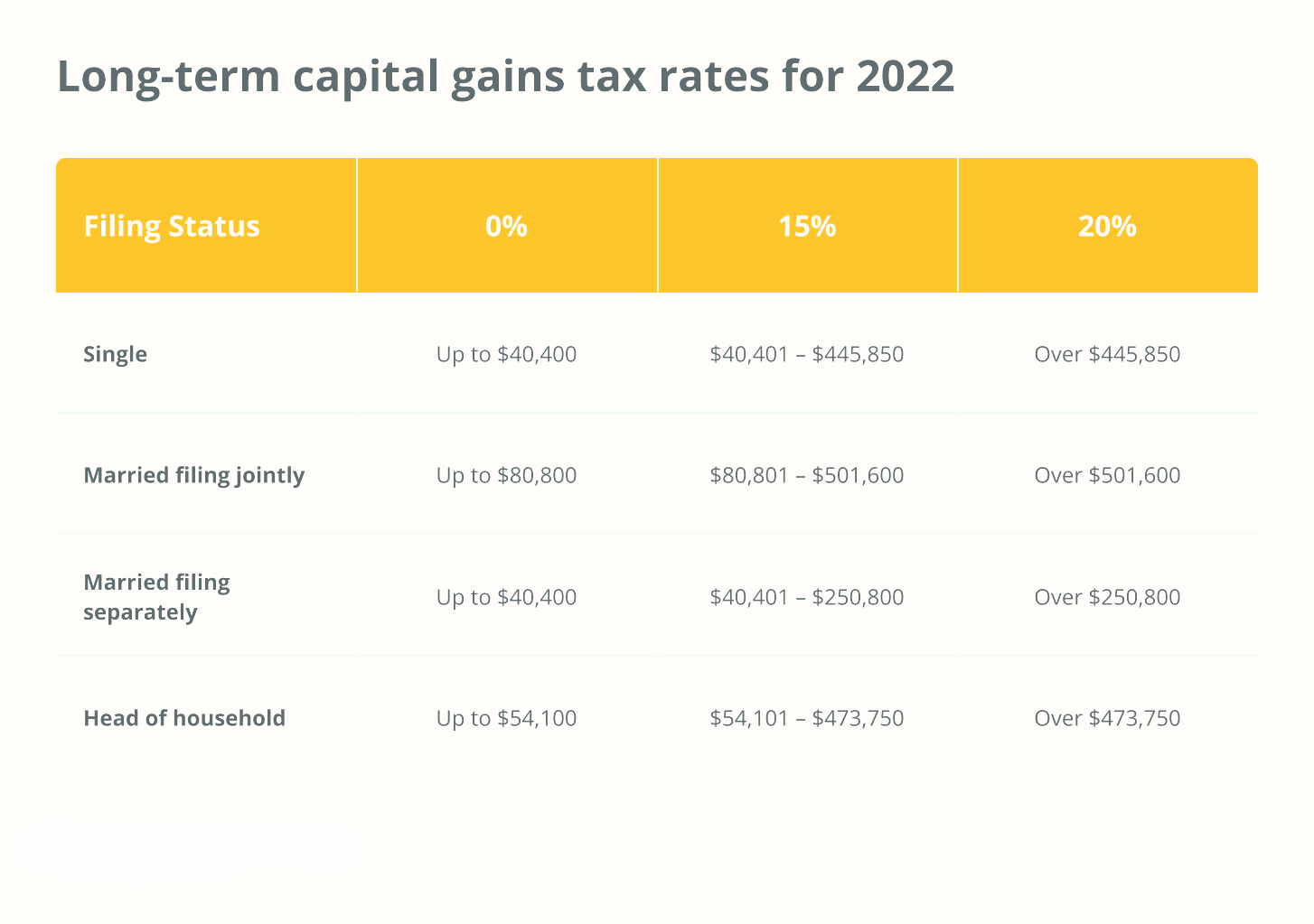

Довгостроковий приріст капіталу

З іншого боку, криптовалюта, що утримується понад 365 днів, оподатковуватиметься за ставками податку на довгостроковий приріст капіталу. Наприклад, ставки податку на довгостроковий приріст капіталу у 2022 році становлять

Як сплатити податок на криптовалюту?

Існує кілька платформ, які власники криптовалют з США можуть використовувати для того, щоб значно спростити подачу звітності та сплату податків на криптовалюту. Деякі популярні варіанти податкової звітності та сплати податків – Koinly, CryptoTaxCalculator, CoinLedger, Accointing і CoinTracker.

Податки також можна звітувати та подавати безпосередньо до податкової служби за допомогою наступних форм:

- Форма 8949

- Податкова декларація за формою 1040 (Додаток D)

-

Інвестиції в криптовалюту: Основні показники для криптотрейдингу

За останні кілька років торгівля криптовалютою набула значної популярності і зайняла свою нішу. Більшість інвесторів тримають біткоїни та криптовалюти…

Деякі особи зі складними податками (криптовалютними або іншими) консультуються з податковими фахівцями. До них відносяться CPA (сертифіковані бухгалтери), зареєстровані агенти та податкові юристи.

Чи підлягають оподаткуванню криптовалютні збитки?

Як згадувалося раніше, збитки від криптовалют можуть бути використані для зменшення криптоподатків. Як і інші капітальні втрати, втрати в криптовалюті підлягають оподаткуванню. Це означає, що ви можете використовувати криптовалютні збитки для компенсації деяких податків на приріст капіталу, вказавши їх у своїй податковій декларації.

Можна заявити до $3,000 на рік у вигляді капітальних збитків. Збитки, що перевищують $3 000, можуть бути перенесені в майбутні податкові декларації для вирахування з майбутніх податків на приріст капіталу. Крім того, благодійні пожертви з використанням криптовалют також можуть допомогти зменшити податки.

Чи оподатковується прибуток від криптовалюти?

Так, прибуток від криптовалюти прирівнюється до прибутку від капітальних активів і, відповідно, оподатковується. Пам’ятайте, що ви несете відповідальність за сплату податків з ваших криптовалютних прибутків, навіть якщо ви не отримуєте готівку з прибутку.

Оскільки Податкова служба розглядає криптоактиви як традиційні капітальні активи (акції та облігації), вони розглядаються як майно і оподатковуються як такі. Щоб розрахувати податок на прибуток від криптовалюти, візьміть ціну продажу вашого активу і відніміть собівартість. Отримана сума – це ваш прибуток, який ви могли отримати від торгівлі або утримання активу протягом певного часу. Потім ваше зобов’язання з криптоподатків буде розраховане на основі ставок і періодів володіння, про які йшлося раніше.

Чи потрібно звітувати про криптовалюту, якщо ви її не продали?

Купівля криптовалюти не підлягає оподаткуванню. Це означає, що якщо ви просто зберігаєте криптовалюту, то за законом ви не зобов’язані звітувати та сплачувати податки. Володіння криптовалютою не призводить до негайного отримання прибутку або збитку, тому вона не оподатковується – навіть якщо вона зростає в ціні.

А як щодо переміщення криптовалюти між гаманцями або з однієї біржі на іншу?

Ці типи переказів також не оподатковуються. Вам не потрібно звітувати або платити за них податки. Однак, якщо ви отримуєте криптовалюту як дохід, наприклад, у вигляді зарплати або винагороди від блокчейн-проекту, це вважається оподатковуваним. Вам потрібно буде розрахувати справедливу ринкову вартість криптовалюти на момент її отримання і сплатити податки з отриманої суми.

Отримання криптовалютних подарунків не підлягає оподаткуванню як для дарувальника, так і для одержувача, якщо вартість подарунка не перевищує річний ліміт виключення податку на подарунки ($15 000). Те ж саме стосується успадкування криптовалюти.

Чи знає податкова служба, що ви володієте криптовалютою?

Коротка відповідь: можливо. Податкова служба США активізувала свої зусилля з відстеження власників криптовалют, які не сплачують податки. У 2019 році IRS створила робочу групу, яка займається питаннями криптовалютного комплаєнсу, і надіслала листи понад 10 000 американських платників податків, які, можливо, не повідомили про свої криптовалютні активи та прибутки.

Наразі, однак, платників податків просять декларувати свою криптовалютну діяльність у формі 1040. Ця діяльність включає отримання, продаж, відправлення, обмін або придбання частки в криптовалюті. Таким чином, недекларування криптовалютної діяльності може збільшити шанси на перевірку з боку податкової служби.

Як працюють податки на DeFi та NFT?

Наразі в поточних рішеннях IRS щодо оподаткування криптовалют не згадуються децентралізовані фінанси (DeFi). Однак операції DeFi і yield farming все одно можуть вважатися оподатковуваними відповідно до загальних правил оподаткування криптоактивів, оскільки вони пов’язані з криптовалютами.

Те ж саме стосується податків на невзаємозамінні токени (NFT). Хоча IRS не опублікувала жодних вказівок щодо оподаткування NFT, вони, швидше за все, оподатковуються як майно згідно з чинними правилами IRS. Це означає, що якщо ви продасте NFT, ви отримаєте прибуток, а отже, зобов’язані задекларувати його як приріст капіталу.

Чи можна уникнути криптоподатку?

Існують різні способи уникнути сплати податків з ваших криптовалютних прибутків, наприклад, віддати криптовалюту на благодійність або подарувати її друзям і родичам. Ці способи абсолютно законні і можуть допомогти вам зменшити податкові зобов’язання.

Такі платформи, як Giving Block, полегшують криптовалютні пожертви неприбутковим організаціям та фондам, таким як Mental Health America, Дитяча онкологічна асоціація, Український фонд реагування на надзвичайні ситуації тощо. Донори також можуть пожертвувати криптовалюту на такі цілі, як освіта, криптоусиновлення, допомога тваринам або розширення прав і можливостей жінок.

Тим не менш, найкращий спосіб уникнути перевірок і штрафів з боку податкової служби – задекларувати діяльність, пов’язану з криптовалютами, і вчасно сплачувати податки на криптовалюти. Таким чином, власники криптовалют можуть уникнути будь-яких незручностей, які може спричинити неподання декларацій або несплата податків.