Індекс S&P 500 впав до 110-денного мінімуму, поки ринок переварював те, що "довше і вище" означає для акцій. Чи почне біткойн прокладати свій власний шлях?

Аналіз ринку

20 вересня Федеральна резервна система США виступила із заявою, яка відбилася на фінансових ринках: Очікується, що процентні ставки залишаться на найвищому рівні за останні два десятиліття, можливо, довше, ніж очікує більшість учасників ринку. Така позиція прозвучала на тлі стабільно високої інфляції – базова інфляція коливається на рівні 4,2%, що значно перевищує цільовий показник центрального банку в 2% – і безробіття на рекордно низькому рівні.

У міру того, як інвестори намагаються впоратися з цією новою реальністю, виникає нагальне питання: Чи продовжать S&P 500 і біткоїн (BTC) демонструвати низькі показники в умовах жорсткої монетарної політики?

Вплив рішення ФРС був швидким і серйозним. Індекс S&P 500 впав до найнижчого рівня за останні 110 днів, сигналізуючи про зростаюче занепокоєння серед інвесторів.

Зокрема, дохідність 10-річних казначейських зобов’язань зросла до рівня, небаченого з жовтня 2007 року. Цей рух відображає віру ринку в те, що ставки продовжать зростати або, принаймні, що інфляція зрештою наздожене нинішні 4,55% дохідності. У будь-якому випадку, зростає занепокоєння щодо здатності ФРС утримувати такі високі процентні ставки без дестабілізації економіки.

Біткоїн не обов’язково слідує за традиційними ринками

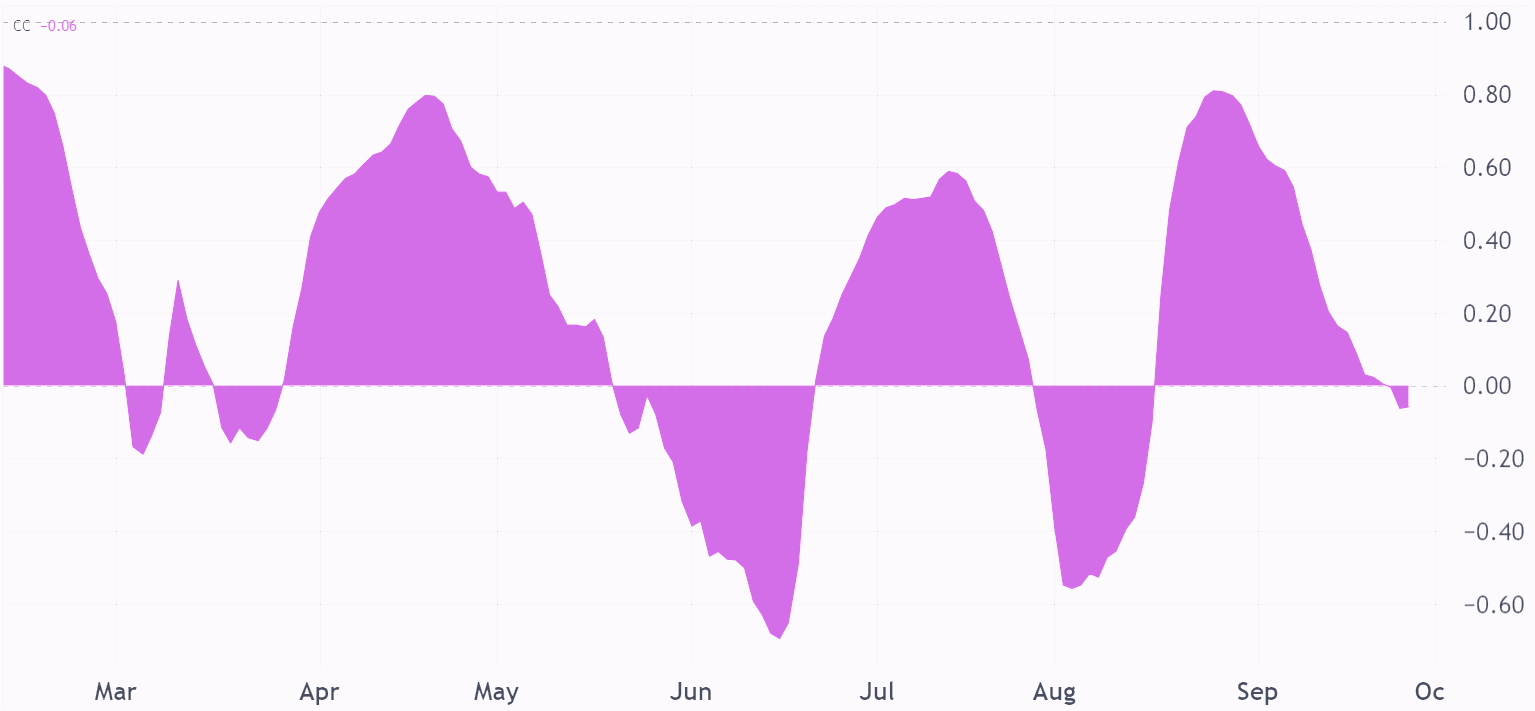

Однією з інтригуючих подій на тлі цієї фінансової турбулентності є очевидний розрив між S&P 500 і криптовалютами, зокрема біткоїном. За останні п’ять місяців 30-денна кореляція між цими двома активами не мала чіткої тенденції.

Така розбіжність свідчить про те, що або біткоїн передбачив корекцію фондового ринку, або тут відіграють роль зовнішні фактори. Одним з правдоподібних пояснень такого розриву є ажіотаж навколо можливого запровадження спотового біржового фонду біткойна та регуляторні проблеми, які перешкоджають зростанню потенціалу криптовалют. Тим часом, S&P 500 отримав вигоду від сильних звітів про прибутки за другий квартал, хоча важливо пам’ятати, що ці цифри відображають ситуацію за три місяці до цього.

-

Ціна біткоїна утримує $26 тис., оскільки MKR, AAVE, RUNE і RNDR подають бичачі сигнали

Біткоїн, схоже, готовий почати ралі, і це може викликати інтерес до MKR, AAVE , RUNE і RNDR. Аналіз цін Після формування послідовних свічкових моделей…

-

Падіння ціни біткойна нижче $25 тис. – можливість чи ознака катастрофи, що наближається?

Ціна біткоїна наближається до позначки $25 000. Чи варто інвесторам шукати притулку, чи сприймати це як можливість? Аналіз ринку Біткоїн стоїть на межі…

Оскільки ФРС твердо дотримується своєї прихильності до високих процентних ставок, фінансовий ландшафт виходить на незвідану територію. У той час як одні можуть інтерпретувати позицію центрального банку як необхідну для боротьби з інфляційним тиском, інші побоюються, що утримання ставок на високому рівні може обтяжити сім’ї та бізнес, особливо в умовах, коли настає термін погашення існуючих кредитів, і їх необхідно рефінансувати за значно вищими ставками.

Відокремлення може сприяти зростанню ціни біткоїна

Кілька факторів можуть призвести до відокремлення криптовалют від традиційних ринків, таких як S&P 500. Якщо уряд зіткнеться з труднощами при випуску довгострокових боргових зобов’язань, це може викликати занепокоєння. Неспроможність випустити довгострокові облігації може свідчити про фіскальну нестабільність, що спонукає інвесторів шукати способи хеджування від потенційних економічних спадів. У таких випадках альтернативні активи, такі як золото та біткойн, можуть стати привабливими варіантами.

Навіть при сильному доларі інфляція може змусити Казначейство США підвищити ліміт боргу, що з часом призведе до девальвації валюти. Цей ризик залишається актуальним, оскільки інвестори прагнуть зберегти своє багатство в активах, менш схильних до інфляції.

Крім того, стан ринку житла відіграє ключову роль. Якщо ситуація на ринку житла продовжить погіршуватись, це може негативно вплинути на економіку в цілому та на S&P 500. Взаємозв’язок ринку житла з банківським сектором і потенціал погіршення споживчого кредитування може спровокувати втечу в активи з дефіцитом і можливостями хеджування.

Існує також потенціал політичної нестабільності у світі або навіть під час виборів у США у 2024 році. Це може внести невизначеність і вплинути на фінансові ринки. У деяких країнах зростає страх перед контролем за рухом капіталу, а історичні приклади міжнародних економічних ембарго підкреслюють ризик введення урядами такого контролю, що ще більше підштовхує інвесторів до криптовалют.

Зрештою, на відміну від традиційних акцій та облігацій, криптовалюти не прив’язані до корпоративних прибутків, зростання або дохідності вище рівня інфляції. Натомість вони рухаються під власний барабанний дріб, на який впливають такі фактори, як регуляторні зміни, стійкість до атак і передбачувана монетарна політика. Таким чином, біткойн може значно перевершити S&P 500, не потребуючи жодного з описаних вище сценаріїв.

Ця стаття призначена для загальних інформаційних цілей і не може розглядатися як юридична або інвестиційна консультація. Погляди, думки та думки, висловлені тут, належать виключно автору і не обов’язково відображають або представляють погляди та думки Cointelegraph.

- # Біткойн

- # Криптовалюта

- # Федеральний резерв

- # Ціна біткоїна

- # Ринки

- # Державний борг

- # Аналіз ринку

- # Крива прибутковості

- # Процентні ставки