У середньовічній Європі для обліку боргів використовували палиці-бірки або рахункові палиці, що виготовляли з ліщини. На одній із граней бирки поперечними насічками позначали суму, яку пускали в обіг, після чого розщеплювали бирку вздовж через насічки, але не повністю, а з відрубом у районі "рукоятки". У результаті виходила довга частина з рукояткою (stock) і коротка частина (foil), що доповнює цю довгу частину до повної палички. Насічки були на обох частинах. За збігом цих частин проводився контроль. Вважалося, що через фактуру ліщини підробка була неможлива. Дві частини зберігали дві сторони-учасниці транзакції. З цієї практики імовірно виникли терміни "фондовий ринок" (stock market), а також "лонг" (long) і "шорт" (short).

Вирази "короткі" і "довгі" позиції набули поширення на американських фондових і товарно-сировинних біржах у 1850-ті роки. Можливо, найбільш рання згадка коротких і довгих позицій присутня в журналі The Merchant’s Magazine, and Commercial Review, Vol. XXVI, за січень-червень 1852 року.

Незважаючи на назви, період для короткої позиції може бути досить довгим (тиждень, місяць), а період для лонга – досить коротким. Зі світу традиційних фінансів терміни шорт і лонг перекочували в біткоїн-індустрію.

Хто такі "бики" і "ведмеді"

Біржових гравців прийнято називати биками або ведмедями залежно від того, якої стратегії вони дотримуються. Гравців, які грають на підвищення (тобто тих, хто відкриває лонги), називають "биками", а гравців, які розміщують короткі позиції, тобто ставлять на зниження ринку – "ведмедями".

Ці терміни умовні: на крипторинку немає чистих биків і ведмедів, часто один і той самий трейдер одночасно торгує і в шорт, і в лонг, хоча обсяги позицій можуть відрізнятися.

Що таке лонг

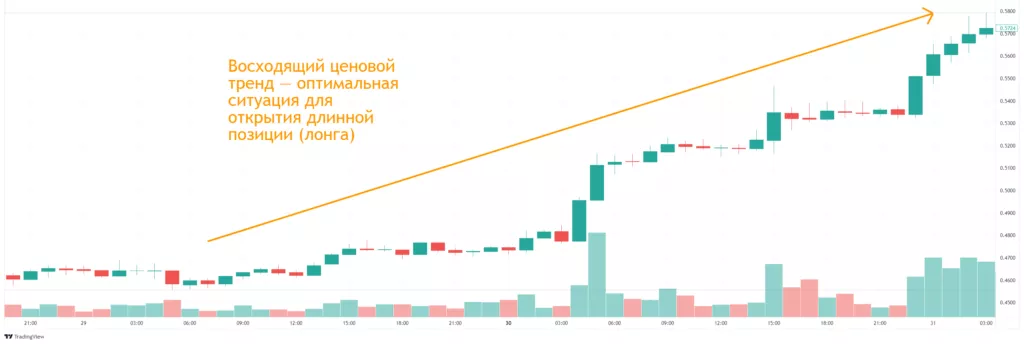

Лонг (довга позиція) – купівля активу в очікуванні того, що він виросте в ціні. Розмір прибутку залежить від збільшення вартості активу. Довга позиція є найбільш популярним типом угоди у роздрібних інвесторів і використовуються на спотовому ринку.

Що таке шорт

Шорт простими словами – продаж фінансового інструменту в очікуванні, що він подешевшає.

Однак механіка короткої позиції дещо складніша за лонг. У рамках цієї схеми трейдер бере актив у борг і продає його на відкритому ринку за поточною ціною. Потім він чекає падіння курсу, купує ту кількість активу, яку брав у борг, за нижчим курсом і віддає борг із відсотками. Отриманий завдяки змінам цін прибуток трейдер залишає собі. У зворотному випадку, якщо ціна активу підвищиться, інвестор отримає збиток.

Приклад

У грудні 2017 року трейдер придбав біткоїни по $19 000 за монету. Він продав ці монети в той самий період по $19 000, а потім виплатив позикодавцю приблизно $6000 за кожен BTC, коли в лютому 2018 року ціна значно знизилася. З кожної монети він отримав прибуток у розмірі $13 000.

До чого тут маржинальна торгівля

Якщо на спотовому ринку криптовалют можна, по суті, торгувати тільки довгими позиціями (хоча і є прийоми, за логікою схожі з шортингом), то в маржинальній торгівлі стає можливим повноцінне відкриття коротких.

У рамках маржинальної торгівлі, яка надає можливість здійснювати операції з плечем, користувач повинен надати заставу – внести на депозит суму (маржу), яка гарантує виплату боргових зобов’язань за встановленими біржею правилами.

Концепція маржі тісно пов’язана з концепцією левериджу або кредитного плеча (leverage) – множника, який збільшує доступний для угоди депозит користувача за рахунок позикових коштів. На ринку криптовалют цей коефіцієнт може коливатися від 2:1 до 100:1 і більше. Тобто, торгівля з плечем 50x означає, що при внесенні на депозит готівки на суму $100 ви можете відкрити позиції на суму до $5000.

Якщо ринкова вартість криптовалюти рухається в очікуваний трейдером бік, дохід збільшується пропорційно обраному кредитному плечу. У момент закриття такої позиції тіло застави повертається кредитору разом з комісійними зборами, а залишок отриманого прибутку зараховується на рахунок користувача.

Якщо ж ціна рухається в протилежному напрямку, то, щойно вартість активів (і власних, і позикових) трейдера досягає розміру кредиту з відсотками (суми, яку трейдер має повернути кредитору), біржа автоматично ліквідує всі позиції гравця і повертає кредитору його кошти. У суму, що повертається кредитору, повністю входить маржа.

У класичній торгівлі з плечем на фондовому ринку ліквідації позиції передує так званий маржин-колл – вимога додаткового забезпечення. Часто маржин-колом називають безпосередньо момент ліквідації, на сленгу криптотрейдерів – "зловити моржа".

Невдалу угоду трейдер може завершити самостійно, не чекаючи ліквідації. При цьому він втрачає не всю позицію, а лише частину маржі. Самостійно ліквідувати позицію можна вручну і за допомогою "стоп-лосс" (Stop Loss) – ордера для обмеження торговельних ризиків, що передбачає автоматичне закриття угоди при досягненні певної цінової позначки.

Що таке хеджування?

На криптовалютному ринку застосовується механізм, відомий як хеджування – "страхування" на випадок, якщо тренд руху ціни активу не відповідає позиції трейдера. Наприклад, у вас відкрита довга позиція, а ціна криптовалюти знижується.

В основі хеджування – відкриття шорт-позицій, які врівноважують лонг-позиції і дають змогу залишитися "в нулі" за небажаної зміни ринкової ситуації. Інвестор залишає початкову лонг-позицію недоторканою і відкриває шорт, або ж використовує додаткові можливості.

Хеджування позиції – рішення для для середньо- і довгострокової стратегії. Цей механізм дещо суперечить внутрішньоденному трейдингу, де переважають ринкові спекуляції. Популярний спосіб хеджування позицій передбачає використання ф’ючерсних контрактів: безстрокових і строкових.

Безстрокові контракти працюють за таким принципом: кожні вісім годин встановлюється так звана ставка фінансування. Останню учасники угод платять один одному замість того, щоб переказувати самі контракти або їхні повні вартості. Залежно від ринкової ситуації платять ставку або власники лонг-контрактів власникам шортів, або навпаки.

Строкові контракти виконуються автоматично, якщо інвестор сам не закриває їх до дня експірації. Хеджуватися можна не тільки ф’ючерсами, а й опціонами – похідними фінансовими інструментами для більш просунутих учасників ринку.

Що таке усереднення?

У рамках цієї стратегії інвестор скуповує актив за дедалі нижчою ціною, знижуючи тим самим середню вартість покупки.

Приклад

Ціна біткоїна досягла $2900, потім почала знижуватися. Побачивши фазу корекції, трейдер став купувати монети на послідовних рівнях зниження: $2800, $2600, $2400, $2200, $2000. Середня ціна купівлі склала $2400. Після фази корекції курс почав зростати і згодом повернувся до рівня в $2900 доларів.

Плюси і мінуси лонгів і шортів

Відкриття довгих позицій – більш зрозуміла новачкові стратегія, яка зводиться до простого принципу "купуй дешевше, продавай дорожче".

Шортинг може бути ефективною інвестиційною стратегією, але набагато більш ризикований, ніж вкладення на довгий термін або усереднення. Відкривати короткі позиції на великі суми варто лише досвідченим трейдерам, здатним комплексно аналізувати ринкову динаміку.