Незважаючи на те, що BlackRock подав заявку на створення спотового біткоїн ETF, його схвалення залишається невизначеним, оскільки SEC віддає перевагу іншому ф’ючерсному біткоїн ETF на основі ефіру.

У перегонах за лістинг першого біржового фонду (ETF), що торгує біткойнами (BTC) на спотовому ринку в США, беруть участь такі великі фінансові установи, як BlackRock, Fidelity і VanEck.

Хоча Комісія з цінних паперів і бірж США (SEC) вперше схвалила ф’ючерсний ETF на біткойн у жовтні 2021 року, поточні заявки стосуються спотових біткойн ETF. Після нещодавньої юридичної перемоги Grayscale в суді над SEC, яка розглядала її пропозицію щодо створення спотового біткоїн-ETF, багато хто тепер вважає, що схвалення інвестиційних фондів є більш імовірним.

Зацікавленість BlackRock – найбільшого в світі керуючого активами з активами під управлінням на суму понад 8 трильйонів доларів – спонукала кілька інших установ подати заявку на створення спотового біткоїн-ETF.

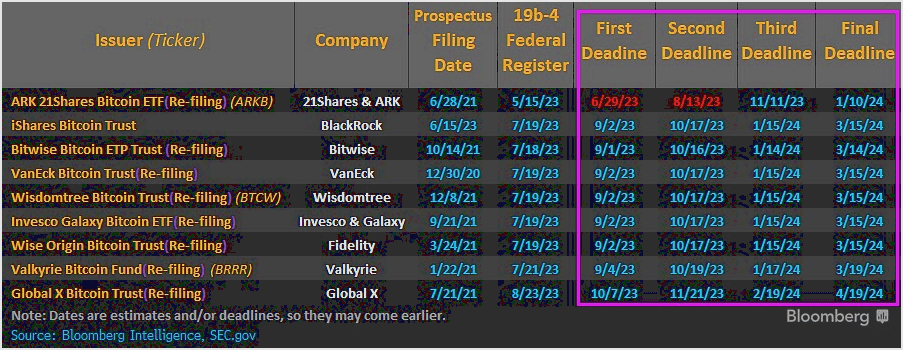

Більшість з цих керуючих були змушені або відкликати свої заявки на створення спотових біткоїн-ETF, або отримати відмову через застереження SEC щодо спотових ETF. Ось основні заявники на створення біткоїн ETF:

- BlackRock: 15 червня BlackRock подав заявку на створення спотового біткойн-біржового ETF з Coinbase як крипто-зберігачем і постачальником даних для спотового ринку, а BNY Mellon – як зберігачем готівки. Подача заявки шокувала криптовалютний і традиційний фінансовий світ, а генеральний директор фірми Ларрі Фінк раніше назвав BTC індексом для відмивання грошей. 15 липня SEC офіційно прийняла до розгляду заявку BlackRock на створення спотового біткойн-біржового ETF.

- WisdomTree: Нью-Йоркська компанія з управління активами вперше подала заявку на створення спотового біткойн-ETF у США 8 грудня 2021 року, яка була відхилена SEC у 2022 році. Агентство стверджувало, що ETF не відповідає вимогам щодо захисту інвесторів; однак після вступу BlackRock в гонку спотових біткойн-бірж WisdomTree повторно подав заявку в SEC 19 липня.

- Valkyrie Investments : Компанія з управління активами Valkyrie подала свою першу заявку на створення спотового біткойн-ETF у січні 2021 року, але отримала відмову від SEC, як і багато інших компаній з управління активами. Однак, зважаючи на відновлений ентузіазм навколо спотового біткойн-ETF, 21 червня Valkyrie повторно подала свою заявку. ETF буде прив’язаний до базової ціни на біткойн на Чиказькій товарній біржі (CME) і торгуватиметься на NYSE Arca, а криптозберігачем виступатиме Xapo.

- ARK Invest: ARK подала заявку на свій біткойн-біржовий ETF ARK 21Shares у червні 2021 року. ARK Invest співпрацює зі швейцарським провайдером ETF 21Shares, щоб запропонувати фонд, і він буде запущений на Чиказькій біржі опціонів (Cboe) BZX Exchange під тикером ARKB, якщо його буде схвалено.

- VanEck: VanEck є одним з перших заявників біткойн ETF, який подав свою першу заявку в 2018 році. У вересні 2019 року компанія відкликала свою заявку, а в грудні 2020 року зробила другу спробу подати заявку в SEC, причому акції трасту повинні були торгуватися на біржі Cboe BZX. Фірма подала нову заявку в липні 2023 року.

- Fidelity/Wise Origin: Fidelity Investments вперше подала заявку на створення спотового біткойн-ETF у 2021 році, а 19 липня 2023 року подала повторну заявку на створення біткойн-трасту Wise Origin. Адміністратором Wise Origin Bitcoin Trust буде виступати Fidelity Service Company, а зберігачем BTC – Fidelity Digital Assets.

- Invesco Galaxy Bitcoin ETF: Invesco вперше подала заявку на свій біржовий фонд Invesco Galaxy Bitcoin ETF спільно з Galaxy Digital 22 вересня 2021 року. Спільне підприємство повторно подало заявку в липні. Спільний біткойн-ETF буде "фізично забезпечений" біткойнами, а спонсором виступить Invesco Capital Management.

- Bitwise: Bitwise вперше подала заявку на створення спотового біткойн-ETF у жовтні 2021 року, але отримала відмову від SEC. Управляючий активами повторно подав заявку в серпні 2023 року.

- GlobalX: Фондовий менеджер GlobalX приєднався до гонки ETF у 2021 році, разом з кількома іншими фінансовими гігантами, коли подав заявку на створення спотового біткоїн ETF. У серпні 2023 року фондовий менеджер повторно подав заявку, ставши дев’ятим заявником. Фірма назвала Coinbase своїм партнером з обміну даними спостереження.

У світлі нещодавньої юридичної перемоги Grayscale і хвилі нових заявок, аналітики Bloomberg підвищили очікувані шанси на схвалення спотового біткоїн-ETF до 75% з 65%.

НОВИНКА: @JSeyff і я підвищуємо наші шанси до 75% для спотових біткоїн-ETF, що запускаються в цьому році (95% до кінця 24-го). Хоча ми врахували перемогу Grayscale в наших попередніх 65% шансах, одностайність і рішучість рішення перевершила всі очікування і залишає SEC "дуже мало простору для маневрів" через @NYCStein pic.twitter.com/IyEGmWjuHa

– Eric Balchunas (@EricBalchunas) 30 серпня 2023 р.

Як і очікувалося, SEC відклала своє рішення щодо всіх семи заявників. Аналітики прогнозували, що SEC може не прийняти рішення щодо ETF до початку 2024 року, коли наближаються остаточні дедлайни (перераховані нижче).

Джон Гловер, головний інвестиційний директор платформи криптокредитування Ledn, сказав Cointelegraph, що "вирок ARK 21Shares, запланований на 10 січня, стане першим реальним показником того, чи готова SEC почати схвалювати такі типи заявок. На той момент закінчується остаточний термін, і рішення так чи інакше має бути прийняте".

-

Біткоїн ETF: Переломний момент для криптовалют у 600 мільярдів доларів

Новий звіт показав, що біткойн-біржові ETF можуть створити новий попит на 600 мільярдів доларів, що вдвічі перевищує поточну ринкову капіталізацію…

Чому SEC відхиляла спотові біткоін-ETF в минулому?

У своїй попередній відмові від спотового біткойн-ETF VanEck SEC стверджувала, що ринок біткойнів недостатньо великий і зрілий, щоб підтримувати ринковий попит на біржові ETF. Комісія також заявила, що волатильність цін і недостатній рівень нагляду за торгівлею потенційно можуть зробити ринок вразливим до шахрайства і маніпуляцій.

Однак з приходом BlackRock експерти почали вірити, що шанси на затвердження спотового біткойн-біржового ETF є високими.

Одним з основних факторів, що перешкоджають затвердженню спотового ETF, є природа фонду.

Ф’ючерсний ETF базується на ф’ючерсних контрактах, а не на самому цифровому активі, що є важливою відмінністю. Ф’ючерсні ринки вже жорстко регулюються для запобігання маніпулюванню ринком, що полегшує схвалення таких ETF Комісією з цінних паперів і бірж.

В основі цих відмов у реєстрації спотових ETF лежить вимога до емітента укласти "угоду про спільне спостереження" з достатньо великим і регульованим ринком, пов’язаним з біткойнами. Такі угоди є невід’ємною частиною забезпечення того, щоб SEC могла проводити вичерпні розслідування в разі будь-яких порушень на ринку.

Аналітик Bitfinex Alpha повідомив Cointelegraph, що однією з основних причин відмови від спотових біткоїн-ETF є здатність регулятора відстежувати і постійно забезпечувати безпеку і збереження активів. Однак для цього в США потрібно більше регуляторної та правової інфраструктури, перш ніж "SEC або інші зацікавлені сторони зможуть дозволити провайдеру ETF займатися цим питанням".

"Якщо цього не станеться, то вся мета ETF (яка полягає в тому, щоб обійти роботу з гаманцями цифрових активів або криптовалютами) буде зруйнована. Таким чином, було б несправедливо стверджувати, що спотові біткойн-ETF не викликають занепокоєння з боку SEC щодо маніпуляцій. Несхвалення ProShares Bitcoin ETF, датоване 2018 роком, прояснює саме цей момент. Ще одним питанням, яке викликало занепокоєння в літературі до документа, була здатність ринку біткойнів впоратися з обсягом, який буде залучений через запровадження спотового ETF", – додав аналітик.

SEC в основному стурбована надійністю торгових майданчиків. Регулятор здійснює нагляд за ф’ючерсними біржами, такими як CME та Cboe, і будь-які ф’ючерсні ETF можуть торгувати лише на цих регульованих майданчиках. У той час як спотових бірж, регульованих SEC, не існує.

Однак не всі згодні з припущеннями SEC щодо вразливості спотового ринку криптовалютних ETF. Джеймс Кутулас, засновник ф’ючерсного хедж-фонду Typhon, розповів Cointelegraph:

"Я можу підтвердити, що криптовалютні ф’ючерси значно поступаються спот-ринку з точки зору похибки відстеження. Концепція, що американський регулятор може забезпечити адекватний "нагляд" за ринковими маніпуляціями на глобальному 12-значному ринку, є оманливою. Тому, чесно кажучи, це, ймовірно, зводиться до перекладання відповідальності на CFTC, а не до збереження підзвітності. Враховуючи, що SEC має мандат "захисту інвесторів"".

Він додав, що, продовжуючи відкидати найпростіші продукти, такі як BTC ETF, "SEC продовжує підштовхувати попит на криптовалютні офшори і нерегульованих гравців. Хоча BTC ETF може бути не ідеальним, він набагато безпечніший, ніж купівля BTC у друга сім’ї Генслера SBF [Сема Бенкмана-Фріда] на FTX".

Річард Гарденер, генеральний директор компанії Modulus, що займається технологічною інфраструктурою, вважає, що ф’ючерсні ETF вже давно вважаються більш прийнятними для регуляторів, і що рішення щодо спотових ETF – це питання "коли", а не "якщо".

Він сказав Cointelegraph, що спотовий BTC ETF "рано чи пізно з’явиться, і великі інвестиції від великих гравців, таких як BlackRock і Fidelity, сигналізують про це. Поки великі гравці полюють, галузь вважається життєздатною в довгостроковій перспективі, незважаючи на будь-які короткострокові невдачі. Якщо SEC продовжить відмовлятися діяти, політики будуть змушені діяти і розробити власну відповідь на криптодилему".

Ф’ючерсні ETF на ефір мають більше шансів на схвалення

Хоча криптоентузіасти воліли б бачити спотові ETF, які б легітимізували криптовалюту як клас активів, американські регулятори, схоже, з більшою ймовірністю підтримають ф’ючерсні ETF.

Аналітики Bloomberg прогнозують, що шанси на схвалення ф’ючерсного ETF на ефір (ETH) перевищують 90%, і майже десяток установ вишикувалися в чергу на отримання дозволу.

Повідомлення у фінансових ЗМІ вказували на високу ймовірність того, що SEC схвалить ф’ючерсний ETF на ефір вже в жовтні.

Це не дивно для нас, адже ми говорили, що вони схвалять ф’ючерси на ефір на початку гонки. Приємно бути підтвердженим. Що це означає для споту? Важко сказати, крім того, що це показує, що їх погляди / політика / толерантність можуть змінюватися. https://t.co/JXCxNUpj2U

– Eric Balchunas (@EricBalchunas) 17 серпня 2023 р.

Кен Тімсіт, керуючий директор блокчейн-акселератора стартапів Cronos Labs, сказав Cointelegraph, що "теза на користь ф’ючерсів полягає в тому, що ф’ючерси дозволять інвесторам надсилати сигнали про очікувані ринком зміни цін, що, в свою чергу, допоможе зменшити волатильність цін на біткойн та ефіріум і врівноважити великі цінові коливання, які ми спостерігали останнім часом".

Даг Швенк, генеральний директор Digital Asset Research, сказав Cointelegraph, що "короткостроковий психологічний вплив, швидше за все, дасть поштовх крипторинкам як ще один доказ того, що регулятори залишаються відкритими для розвитку біржового простору і продовжують сподіватися на невловимий спотовий ETF".

Збережіть цю статтю як NFT, щоб зберегти цей момент в історії і показати свою підтримку незалежній журналістиці в криптовалютному просторі.