Новий звіт показав, що біткойн-біржові ETF можуть створити новий попит на 600 мільярдів доларів, що вдвічі перевищує поточну ринкову капіталізацію біткойна. Ось деякі математичні розрахунки, що стоять за цими оцінками.

У серпні апеляційний суд США зобов’язав Комісію з цінних паперів і бірж переглянути рішення про відмову Grayscale в реєстрації біржового фонду, що торгує біткойнами (ETF). Маловідомим наслідком цього рішення є те, що воно може відкрити шлюзи для нових грошових коштів у розмірі 600 мільярдів доларів на криптовалютний ринок.

ETF надають інвесторам регульований спосіб отримати доступ до різних класів активів, включаючи біткоїн (BTC). Затвердження біткоїн ETF може демократизувати інвестиції в криптовалютний сектор, проводячи паралелі з тим, як iShares MSCI Brazil ETF та VanEck Brazil Small-Cap ETF демократизували інвестиції на бразильському ринку.

Незважаючи на деякі перешкоди, аналітики ринку очікують, що біткойн-ETF може бути схвалений на початку 2024 року. Згідно з вересневим звітом аналітиків Bernstein, біткойн-ETF може розблокувати новий попит на суму близько 600 мільярдів доларів, що більш ніж удвічі перевищує повністю розбавлену ринкову капіталізацію біткойна у 550 мільярдів доларів, на якій він перебуває сьогодні.

Однак ці прогнози є спекулятивними, а фактичний результат залежить від різних факторів, таких як динаміка ринку, стратегії компаній та реакція регуляторів. Примітно, що SEC вже кілька разів відкладала рішення щодо заявки Кеті Вуд на біржовий індексний фонд Ark 21Shares Bitcoin ETF. У серпні Вуд висловила своє очікування цих затримок, заявивши, що вона вважає, що SEC схвалить кілька біткоїн-ETF одночасно. Але 26 вересня SEC продовжила термін прийняття рішення до 10 січня.

Затримки та відхилення заявок на створення біткоїн-ETF з боку голови SEC Гері Генслера викликали критику та розчарування інвесторів. Цього місяця двопартійна група законодавців закликала Генслера негайно надати дозвіл на створення ETF, стверджуючи, що після рішення суду Грейскейла немає причин відмовляти у створенні спотових криптовалютних ETF, які, на їхню думку, посилять захист інвесторів. Такий тиск з боку Конгресу ще більше ускладнює шлях до схвалення біткойн-ETF, додаючи невизначеності з наближенням дати прийняття рішення щодо біткойн-ETF ARK 21Shares.

Паралельно з обговоренням SEC біткойн-біржових ETF, основні гравці криптоіндустрії активно лобіюють нові правила. Coinbase, наприклад, очолює одну з найбільших лобістських кампаній в криптоіндустрії, спрямовану на те, щоб заручитися підтримкою законодавців щодо запровадження нових правил. Оскільки ми продовжуємо спостерігати за цими подіями, стає все більш очевидним, що майбутнє регулювання криптовалют є предметом гострих суперечок.

Останні події свідчать про те, що затвердження біткойн-біржових ETF в цілому може затягнутися на довший час. Джеймс Сейффарт, аналітик Bloomberg ETF, припустив, що нещодавні рішення Комісії з цінних паперів і бірж США, можливо, погіршили перспективи схвалення ETF у 2023 році. Розгляд заявок від таких великих гравців, як BlackRock, Bitwise і Wisdomtree, запланований на третій тиждень жовтня. Однак нещодавні дії SEC щодо ARK 21Shares викликали припущення, що інші заявки, які мають бути розглянуті в середині жовтня – в тому числі від VanEck, Invesco, Fidelity і Valkyrie – також можуть зазнати затримок. Отже, поки що невідомо, чи з’являться якісь суттєві оновлення щодо цих заявок найближчим часом.

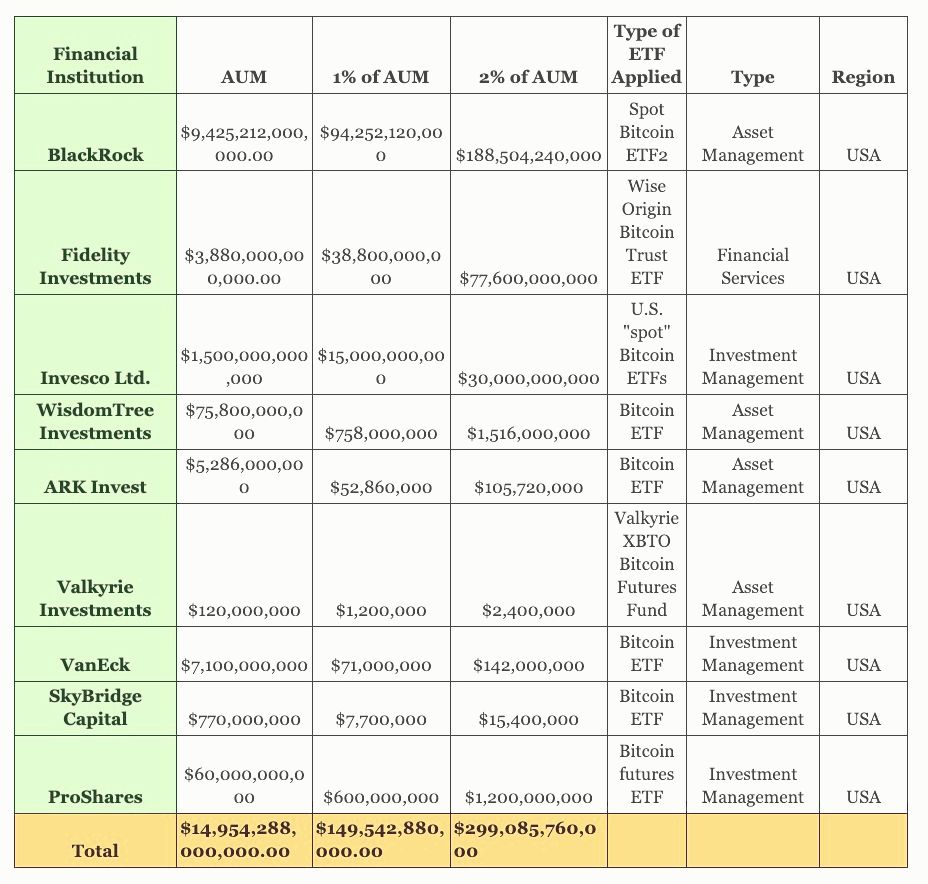

Щоб краще зрозуміти значення цих ETF, давайте заглибимося в поняття активів в управлінні (AUM), які представляють собою загальну ринкову вартість фінансових активів, якими компанія або консультант управляє від імені своїх клієнтів. Цей важливий показник в інвестиційному світі слугує індикатором ефективності діяльності. Розглянемо наступну таблицю для кращого розуміння.

Фінансові установи з більшим обсягом активів в управлінні, такі як BlackRock, можуть отримати більший дохід від комісійних за управління, якщо вони успішно запустять біткойн-ETF.

Оскільки конкуренція на ринку біткойн-ETF посилюється, це може призвести до зниження комісійних за управління, що вплине на дохід.

Інвестиційні компанії стягують цю плату за управління фондами, яка зазвичай коливається від 0,2% до 2%. Останнім часом спостерігається тенденція до зниження комісійних за управління завдяки зростанню конкуренції, економічно ефективним інвестиційним стратегіям та попиту інвесторів на прозорість.

Як Grayscale отримує дохід від ETF?

Grayscale отримує дохід від своїх біржових фондів, таких як пропонований біткойн ETF, за рахунок комісійних за управління. Ці збори розраховуються як відсоток від загальної вартості активів (AUM).

За свій існуючий продукт, Grayscale Bitcoin Trust (GBTC), компанія стягує щорічну комісію в розмірі 2%.

Давайте подивимось, як це працює на прикладі реальних цифр. Якщо ми візьмемо заявлені $16,2 млрд активів Bitcoin Trust і застосуємо 2% комісію за управління, це означає, що Grayscale буде генерувати $324 млн на рік у вигляді комісійних за управління тільки з Bitcoin Trust.

Якщо Grayscale вдасться перетворити GBTC на біткоїн ETF, то AUM може потенційно зрости завдяки привабливості ETF для інституційних інвесторів, що збільшить комісію за управління. Однак Grayscale планує знизити комісійні після конвертації в ETF, хоча конкретні цифри не були надані.

Перетворення підлягає схваленню SEC. Нещодавно Grayscale виграла судову справу проти SEC, проклавши шлях до схвалення спотових біткоїн-ETF. Одночасно з цим, SEC продовжила термін прийняття рішення щодо ARK 21Shares Bitcoin ETF.

Схвалення біткойн-ETF стало б значним кроком на шляху до визнання криптовалют в мейнстрімі. Рішення суду ставить під сумнів одноосібну владу SEC над цифровими активами, припускаючи, що інші організації, такі як суди та Конгрес, можуть впливати на регулювання криптовалют. Це може призвести до ширшого визнання криптовалют, зробивши інвестування в біткойн більш доступним і регульованим, залучивши більше капіталу на крипторинок.

Потенційне схвалення може також мати геополітичні наслідки, створюючи прецедент для інших країн і прискорюючи глобальне прийняття криптовалют.

Звичайно, незважаючи на рішення суду, залишається ще багато перешкод. Але це свідчить про прогрес, і на тих, хто готовий прийняти зміни, чекає винагорода.

Костянтин Коган – співзасновник BullPerks та GamesPad, партнер BitBull Capital, засновник Adwivo та колишній керуючий директор Wave Financial. Здобув ступінь доктора філософії з соціології в Національному педагогічному університеті ім. Драгоманова в Києві, ступінь магістра освіти, вільно володіє п’ятьма мовами (англійською, російською, українською, французькою та івритом). Він є ентузіастом технології блокчейн та інвестором з 2012 року.

Ця стаття призначена для загальних інформаційних цілей і не може розглядатися як юридична або інвестиційна консультація. Погляди, думки та думки, висловлені тут, належать виключно автору і не обов’язково відображають або представляють погляди та думки Cointelegraph.